Шестнадцатая поправка к Конституции США

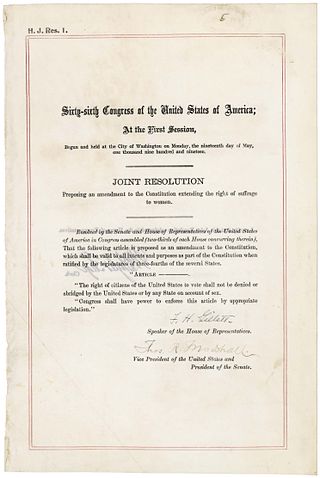

Шестнадцатая поправка к Конституции США принята Конгрессом 3 февраля 1913 года[1]. Она наделяет Конгресс правом облагать и собирать федеральный подоходный налог, поступления от которого целиком направляются в федеральный бюджет.

Конгресс имеет право устанавливать и взимать налоги с доходов, каким бы ни был их источник, не распределяя эти налоги между отдельными штатами и без учета какой-либо переписи или исчисления населения.

Оригинальный текст (англ.)The Congress shall have power to lay and collect taxes on incomes, from whatever source derived, without apportionment among the several States, and without regard to any census or enumeration— [1]

История

В 1861 году в период Гражданской войны в США введено налогообложение[2] физических лиц, что связано с превышением расходов над бюджетными поступлениями ввиду военных действий. В 1880 году данный налог отменён, после чего последовало обращение в Верховный суд США от налогоплательщика с требованием возмещения ранее внесённых платежей, так как в то время Конституция США разрешала взыскание прямых налогов только при условии существования кадастра или переписи населения с пропорциональным разделением налога между штатами, а налог на доходы является прямым налогом. Данные доводы суд не принял, отнеся налог на доходы к акцизным налогам. В 1894 году повторная попытка введения налога на доходы в США повлекла обращение с аналогичным иском в Верховный суд США, где данный налог признан неконституционным[3][4][5].

Впервые поправка к Конституции США о введении подоходного налога предложена сенатором Норрисом Брауном[англ.] из штата Небраска, который представил две сенаторские резолюции № 25 и 39. Поправка принята Совместным постановлением Сената № 40, внесенная сенатором Нельсоном А. Олдричем из штата Род-Айленд, являвшийся председателем Комитета по финансам[англ.][6].

12 июля 1909 года резолюция с предложением внесения шестнадцатой поправки в Конституцию США принята Конгрессом[7] и представлена в законодательные органы штатов. 25 февраля 1913 года Государственный секретарь США Филандер Нокс заявил, что Шестнадцатая поправка ратифицирована тремя четвертями штатов и стала частью Конституции США[8].

После чего в 1913 году внесением 16 поправки к Конституции США разрешено введение налога на доходы без пропорционального разделения между штатами, переписи и кадастрации. Сама ставка такого налога установлена следующим образом:

- для доходов свыше 3 000 долларов равна 1 %;

- для доходов свыше 500 000 долларов равна 7 %.

В связи с проблемами по контролю и налоговому учёту из-за отсутствия взаимодействия между штатами, поступления от данного налога практически не покрывают расходы по его администрированию[4].

Примечания

- ↑ 1 2 Конституция Соединенных Штатов Америки Архивная копия от 21 октября 2017 на Wayback Machine Исторические источники на русском языке в Интернете (Электронная библиотека Исторического факультета МГУ им. М. В. Ломоносова)

- ↑ См. en:Revenue Act of 1861

- ↑ См. en:Pollock v. Farmers' Loan & Trust Co.

- ↑ 1 2 Рядинская В. Я. Развитие налогообложения доходов физических лиц до XX века // Вестник Казанского юридического института МВД России. Гуманитарные науки. — 2013. — Т. 13, № 3. — С. 87—91.

- ↑ Попова Л. В., Маслова И. А., Земляков Ю. Д., Маслов Б. Г., Дрожжа И. А., Салихова В. Ю. Налоговые системы зарубежных стран : [арх. 25 марта 2020] // Бухгалтерский учет в издательстве и полиграфии. — 2007. — Т. 105, № 9. — С. 42. — ISSN 2311-942X.

- ↑ Volume 36, Statutes at Large, 61st Congress Session I, Senate Joint Resolution No. 40, p. 184, approved July 31, 1909

- ↑ Senate Joint Resolution 40, 36 Stat. 184.

- ↑ FindLaw: U.S. Constitution: Amendments. FindLaw. Дата обращения: 26 марта 2012. Архивировано 4 августа 2011 года.

Ссылки

- U.S. Constitution 16th Amendment / Cornell University Law School, LII (англ.)

- SIXTEENTH AMENDMENT INCOME TAX / GPO