Би́ржа — организатор торговли товарами, валютой, ценными бумагами, производными и другими рыночными инструментами. Торговля ведётся стандартными контрактами или партиями (лотами), размер которых регламентируют нормативные документы биржи.

Биржевой сделкой называется зарегистрированный биржей договор (соглашение), заключаемый участниками биржевой торговли в отношении биржевого товара в ходе биржевых торгов. Порядок регистрации и оформления биржевых сделок устанавливается биржей.

Ры́нок це́нных бума́г, фо́ндовый ры́нок — совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками.

Ликви́дность — свойство активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги. Бывают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно обменять актив с учётом его полной стоимости, тем более ликвидным он является. Для товара ликвидность будет соответствовать скорости его реализации по номинальной цене, без дополнительных скидок. Различают следующие виды ликвидности: ликвидность активов, банков, денег, предприятий, рынка, ценных бумаг.

NASDAQ — американская биржа, специализирующаяся на акциях высокотехнологичных компаний. Одна из основных фондовых бирж США, с 2006 года не является подразделением NASD, контролируется SEC. Собственник биржи — американская компания Nasdaq, Inc.. Помимо NASDAQ компании принадлежат также 8 европейских бирж.

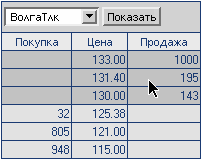

Технический анализ — совокупность инструментов прогнозирования вероятного изменения цен на основе закономерностей изменений цен в прошлом в аналогичных обстоятельствах. Базовой основой является анализ графиков цен — «чартов» и/или биржевого стакана. Теоретически, технический анализ применим на любом рынке. Но наибольшее распространение технический анализ получил на высоколиквидных свободных рынках, например на биржах.

Торговля акциями на бирже — процесс перехода прав собственности на акции и другие ценные бумаги на организованных торговых площадках (биржах). Первичное размещение эмиссии акций позволяет получить средства для деятельности предприятия. Вторичный оборот лишь изменяет собственников акций, но не приносит прямого дохода предприятию. Однако биржевая котировка акций позволяет определить истинную цену предприятия.

Московская межбанковская валютная биржа — российская универсальная биржа, существовавшая в период 1992—2011 годов, в декабре 2011 года объединилась с РТС в ММВБ-РТС.

ОАО «Фондовая биржа РТС» — одна из ведущих российских бирж до декабря 2011 года, когда она совместно с «Московской межбанковской валютной биржей» (ММВБ) объединилась в биржу ММВБ-РТС.

Объём торгов на фондовом и срочном рынке рассчитывается как суммарное число акций или контрактов (лотов), сменивших владельца за торговый период.

Тре́йдер — торговец, действующий по собственной инициативе и стремящийся извлечь прибыль непосредственно из процесса торговли. Обычно подразумевается торговля ценными бумагами на фондовой бирже. Трейдерами также называют торговцев на валютном (форекс) и товарном рынках : торговля осуществляется трейдером как на биржевом, так и на внебиржевом рынках.

Казахстанская фондовая биржа — фондовая биржа со штаб-квартирой в городе Алма-Ате, Казахстан. Была основана в 1993 году.

Финансовый рынок — система экономических взаимоотношений, связанных с заимствованием, выпуском, покупкой, продажей ценных бумаг, драгоценных металлов, валют и других инструментов инвестирования.

Маржина́льная торго́вля — проведение спекулятивных торговых операций с использованием денег и/или товаров, предоставляемых торговцу в кредит под залог оговоренной суммы — маржи́. От простого кредита маржинальный отличается тем, что получаемая сумма денег обычно в несколько раз превышает размер залога (маржи). Например, за предоставление права заключить контракт на покупку или продажу 100 тысяч евро за доллары США брокер обычно требует в залог не более 2 тысяч долларов. Такое кредитование возможно потому, что целью операций при маржинальной торговле всегда является лишь получение разницы в ценах на один и тот же товар через некоторое время, а вовсе не потребление купленного. При этом поставки товара в адрес торговца никогда не происходит, что устраняет риски порчи или утраты товара. Маржинальные операции обязательно предполагают «закрытие сделки», то есть выполнение парной контроперации относительно «открывающей» сделки — если первой была покупка товара за рубли, то через некоторое время обязательно будет продажа этого же товара за рубли, а не отчуждение или использование его иным способом. Это позволяет при выдаче маржинального кредита имеющиеся у трейдера средства трактовать как гарантию погашения возможного убытка от сделки, то есть в расчёт принимается размер возможного убытка, а не сама цена как таковая.

Республиканская фондовая биржа «Тошкент» образована 8 апреля 1994 года в соответствии с Указом Президента Республики Узбекистан «О мерах по дальнейшему углублению экономических реформ, обеспечению защиты частной собственности и развитию предпринимательства» от 21 января 1994 года № 745, Постановлением Кабинета Министров Республики Узбекистан от 26 января 1994 года № 36.

ПАО «Украинская биржа» — биржа ценных бумаг Украины.

Биржевая заявка — это инструкции клиента брокеру на покупку или продажу инструментов на бирже.

Скальпинг, пипсовка — сленговое название одной из стратегий внутридневных спекулятивных операций, особенностью которой является закрытие сделки при достижении небольшой прибыли в несколько пунктов («пипсов») на торговых площадках с быстрым изменением котировок — на фондовом, валютном, товарном, криптовалютном рынках. Как правило, сделка при этом совершается в небольшой промежуток времени, типичной длительностью от нескольких минут в конце XX века до долей секунды в XXI веке.

Алгоритмическая торговля, или Алгоритмический трейдинг — это метод исполнения большой заявки, когда с помощью особых алгоритмических инструкций большая заявка делится на несколько под-заявок со своими характеристиками цены и объёма, и каждая из под-заявок отправляется в определённое время на рынок для исполнения. Такие алгоритмы были придуманы для того, чтобы трейдерам не приходилось постоянно следить за котировками и делить большую заявку на маленькие вручную. Популярные алгоритмы носят названия "Percentage of Volume", "Pegged", "VWAP", "TWAP", "Implementation Shortfall", "Target Close".

Объемный анализ рынка — это метод прогнозирования рыночной (биржевой) цены на финансовый актив, основанный на изучении информации об объемах торгов и выявлении цен, по которым количество сделок было зарегистрированы значительно выше среднего.