Нало́г на доба́вленную сто́имость (НДС) — косвенный налог, форма изъятия в бюджет государства части добавленной стоимости товара, работы или услуги, которая создаётся в процессе производства товаров, работ и услуг.

Налогообложе́ние — совокупность налогов и сборов, взимаемых в установленном законом порядке.

Двойное налогообложение — одновременное обложение в разных странах одинаковыми налогами доходов. Двойное налогообложение вызвано тем, что налоговый нерезидент должен платить налоги от общемировой прибыли одновременно и по месту своего фактического нахождения и по месту своего гражданства. Для избегания подобных коллизий, страны подписывают соглашения об избежании двойного налогообложения.

Налоговая система Великобритании построена на двух уровнях: местного правительства и центрального правительства. Местное правительство содержится за счет государственных грантов, налогов на коммерческую недвижимость, местного налога и, особенно в последнее время, за счет таких прибылей, как плата за парковку на улицах. Содержание центрального правительства происходит в основном за счет подоходного налога, выплат по обязательному национальному страхованию, НДС, корпоративных налогов и акцизных налогов на топливо, табак и алкоголь.

Гербовый сбор — налог, взимаемый при приобретении недвижимости и земли, а также при покупке акций, бондов и других инвестиционных инструментов. Принадлежит к разряду пошлин и взимается путём обязательного в определенных случаях употребления изготовленной государством клейменой бумаги, оплачиваемой гораздо выше действительной её стоимости, или же накладывания на простую бумагу специальной марки, покупаемой у государства.

Налоговая система Канады — система налогов и сборов, установленных в Канаде, а также совокупность принципов, форм и методов их взимания. Канадская налоговая система состоит, главным образом, из подоходного налога с физических лиц и обществ, а также из налога на потребление. Подоходный налог регламентируется федеральным Законом о подоходном налоге. Налог на потребление регламентируется Законом об акцизном сборе. Взимание налогов и управление федеральными налоговыми законами закреплены за Налоговой службой Канады — агентством Министерства налогов и сборов Канады.

Налоговая система Китайской Народной Республики — система налогов и сборов, установленных в КНР, а также совокупность принципов, форм и методов их взимания.

Новая Зеландия, как член OECD и страна с развитой политической, законодательной и финансовой системой, не может похвастаться низкими налоговыми ставками. При этом налоговая система страны достаточно незатейлива и проста для исполнения. Все налоги делятся на личные и корпоративные.

Налоговая система Грузии — совокупность налогов и других платежей, взимаемых государством с плательщиков — юридических и физических лиц — на территории Грузии, а также совокупность принципов, форм и методов их взимания. Действующая налоговая система кодифицирована в Налоговом кодексе Грузии, принятом в 2005 году с последующими изменениями.

Налоговая система Латвии — совокупность налогов, пошлин и сборов, которыми облагаются организации и частные лица в Латвии. По состоянию на конец 2018 года в Латвии существуют 15 налогов и 153 государственные пошлины. Администрирование и сбором налогов занимается Служба государственных доходов, напрямую подчиняющаяся министру финансов.

В Албании налоги взимаются как на общенациональном, так и на муниципальном уровне. Наиболее значимыми налогами в стране являются подоходный налог, налог на социальную защиту, налог на прибыль и налог на добавленную стоимость, все из которых взимаются на государственном уровне. В стране действует своя налоговая служба.

Налоговая система Венгрии предусматривает взимание налогов федеральным правительством и местными властями. Налоговые поступления в казну Венгрии составляют 39,3% от ВВП. Наиболее важные источники доходов — это подоходный налог, социальная защита, налог на прибыль и налог на добавленную стоимость, взимаемые на федеральном уровне. Доля региональных налогов составляет 5% при среднем показателе по ЕС в 30%.

Налоговая система Эстонии состоит из государственных и местных налогов. Относительно высокая доля государственных доходов обеспечивается налогами на потребление, а налог на рост капитала является одним из самых низких в Евросоюзе.

Налоговая система Азербайджана — совокупность налогов и сборов, которые взимаются с физических и юридических лиц на территории страны. Согласно налоговому кодексу, установлены следующие виды налогов — государственные налоги, налоги автономной республики, местные (муниципальные) налоги.

Налогооблагаемый доход — часть дохода, подпадающая под прямое налогообложение. Как правило, он включает некоторые или все виды доходов и уменьшается за счёт расходов и различных вычетов. Суммы, включённые в состав доходов, расходов и вычетов, зависят от страны или налогового законодательства. Многие законодательства предусматривают, что некоторые виды доходов не подлежат налогообложению, а некоторые расходы не подлежат вычету при расчёте налогооблагаемого дохода. Некоторые законодательства основывают налог на налогооблагаемом доходе текущего периода, а некоторые — на предыдущих периодах. Налогооблагаемый доход может относиться к доходу любого налогоплательщика, включая физических и юридических лиц, а также юридических лиц, которые сами не платят налог, таких как партнёрства, и в этом случае его можно назвать «чистой прибылью».

Налоговая служба до апреля 2005 года была отделом британского правительства, которая была ответственной за сбор прямых налогов, включая подоходный налог, взносы государственного социального страхования, налог на прирост капитала, налог на наследство, налог с доходов корпорации, налог на доходы от нефти и гербовый сбор. Налоговая служба до недавнего времени также осуществляла управление схемами налоговых льгот, в соответствии с которыми деньги, такие как рабочий налоговый кредит (WTC) и детский налоговый кредит (CTC), выплачиваются государством на банковский счет получателя или же как часть его заработной платы. Налоговая служба отвечала также за выплату пособия на ребенка.

Налогообложение в Швеции на зарплату для работника предусматривает взносы для трёх разных уровней власти: коммуны, лена, и центрального правительства. Взносы на социальное обеспечение уплачиваются для финансирования системы социального обеспечения.

Налог на экспатриацию или налог на эмиграцию — это налог для лиц, которые перестают быть налоговым резидентом в стране. Этот налог часто принимает форму налога на прирост капитала против нереализованной прибыли, относящейся к периоду, в котором налогоплательщик был налоговым резидентом соответствующей страны. В большинстве случаев налог на экспатриацию взимается при смене места жительства или обычного места жительства; в Соединённых Штатах, которые являются одной из трёх стран, которые по существу облагают налогом своих иностранных граждан, налог применяется при отказе от американского гражданства, в дополнение ко всем ранее уплаченным налогам.

Налоги в Швейцарии взимаются Швейцарской Конфедерацией, кантонами и муниципалитетами.

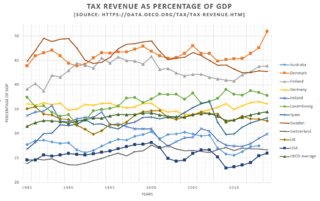

Налоговая система США. В Соединённых Штатах Америки существуют отдельные федеральные органы власти, органы управления штатов и местные органы власти, и на каждом из этих уровней взимаются налоги. Налоги взимаются с доходов, заработной платы, имущества, продаж, прироста капитала, дивидендов, импорта, имущества и подарков, а также различных сборов. В 2020 году налоги, собираемые федеральными, государственными и местными органами власти, составили 25,5 % ВВП, что ниже среднего показателя по ОЭСР, составляющего 33,5 % ВВП. В 2020 году Соединённые Штаты занимали седьмое место по соотношению налоговых поступлений к ВВП среди стран ОЭСР, при этом соотношение было выше, чем у Мексики, Колумбии, Чили, Ирландии, Коста-Рики и Турции.