Опцио́н — договор, по которому потенциальный покупатель или потенциальный продавец базового актива получает право, но не обязательство, совершить покупку или продажу данного актива по заранее оговорённой цене или по нефиксированной цене, но вычисляемой по заранее оговорённой формуле, в определённый договором момент в будущем или на протяжении определённого отрезка времени при условии наступления оговорённого события или без такового; количество платежей и периодичность тоже могут устанавливаться условиями договора. При этом продавец опциона несёт обязательство, соответственно, продать актив или купить его у покупателя опциона в соответствии с его условиями. Изначальное приобретение опциона зачастую также платно; таким образом, в случае реализации опциона покупатель в итоге оплачивает две составные части комплексной сделки. С другой стороны, реализация опциона в некоторых случаях бывает безвозмездной, например: бонусные опционы на разницу в цене на акции компании для её работников, бинарные опционы.

Би́ржа — организатор торговли товарами, валютой, ценными бумагами, производными и другими рыночными инструментами. Торговля ведётся стандартными контрактами или партиями (лотами), размер которых регламентируют нормативные документы биржи.

Ры́нок це́нных бума́г, фо́ндовый ры́нок — совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками.

Нью-Йо́ркская фо́ндовая би́ржа — расположенная на Уолл-стрит в Нью-Йорке. Крупнейшая фондовая биржа США и в мире по капитализации. Символ финансового могущества США и финансовой индустрии вообще. На бирже определяется всемирно известный индекс Доу Джонса для акций промышленных компаний, а также индексы NYSE Composite и NYSE ARCA Tech 100 Index.

NASDAQ — американская биржа, специализирующаяся на акциях высокотехнологичных компаний. Одна из основных фондовых бирж США, с 2006 года не является подразделением NASD, контролируется SEC. Собственник биржи — американская компания Nasdaq, Inc.. Помимо NASDAQ компании принадлежат также 8 европейских бирж.

Арбитра́ж в экономике — несколько логически связанных сделок, направленных на извлечение прибыли из разницы в ценах на одинаковые или связанные активы в одно и то же время на разных рынках либо на одном и том же рынке в разные моменты времени. Выделяют эквивалентный арбитраж — операции с комбинацией составных или производных активов и обычных контрактов, когда между теоретически эквивалентными комбинациями на практике возникает разница цен.

Продажа без покрытия — продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Маркетме́йкер — фирма-брокер/дилер, берёт на себя риск приобретения и хранения на своих счетах ценных бумаг определённого эмитента с целью организации их продаж. Маркетмейкеры действуют на биржевом и внебиржевом рынке как непосредственные участники сделок. На Нью-Йоркской Фондовой бирже маркетмейкеров называют «специалистами». Как правило, маркетмейкеры действуют по обе стороны — как продавцы, так и как покупатели. Типично маркетмейкер имеет обязательство продать как минимум 1000 акций для каждого из своих клиентов. Сделки осуществляются по телефону или через Интернет и занимают секунды.

Glencore — швейцарская торговая, логистическая и горнодобывающая компания, один из крупнейших в мире поставщиков минерального сырья, цветных металлов и энергоносителей. В 2023 году Glencore заняла 21-е место в списке крупнейших компаний мира Fortune Global 500. Является одной из крупнейших в мире компаний, торгующих нефтью.

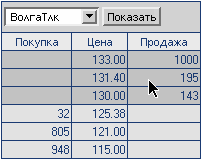

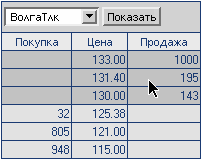

«Биржевой стакан» — это таблица лимитных заявок на покупку и продажу ценных бумаг, контрактов на срочном, товарном или фондовом рынке.

Тре́йдер — торговец, действующий по собственной инициативе и стремящийся извлечь прибыль непосредственно из процесса торговли. Обычно подразумевается торговля ценными бумагами на фондовой бирже. Трейдерами также называют торговцев на валютном (форекс) и товарном рынках : торговля осуществляется трейдером как на биржевом, так и на внебиржевом рынках.

Токи́йская фо́ндовая би́ржа (яп. 東京証券取引所 То:кё: сё:кэн торихикидзё) была основана в 1878 году. В финансовых сводках её можно определить по кодам TSE / TYO. Токийская биржа является четвёртой в мире и первой в Азии и по объёму рыночной капитализации представленных там компаний. По состоянию на апрель 2015 года биржа насчитывала 2292 зарегистрированных на компаний с совокупной рыночной капитализацией 4,09 трлн долларов США. Биржа является неприбыльной членской организацией, являющейся юридическим лицом и обладающая широкими правами в области самоуправления.

Маржина́льная торго́вля — проведение спекулятивных торговых операций с использованием денег и/или товаров, предоставляемых торговцу в кредит под залог оговоренной суммы — маржи́. От простого кредита маржинальный отличается тем, что получаемая сумма денег обычно в несколько раз превышает размер залога (маржи). Например, за предоставление права заключить контракт на покупку или продажу 100 тысяч евро за доллары США брокер обычно требует в залог не более 2 тысяч долларов. Такое кредитование возможно потому, что целью операций при маржинальной торговле всегда является лишь получение разницы в ценах на один и тот же товар через некоторое время, а вовсе не потребление купленного. При этом поставки товара в адрес торговца никогда не происходит, что устраняет риски порчи или утраты товара. Маржинальные операции обязательно предполагают «закрытие сделки», то есть выполнение парной контроперации относительно «открывающей» сделки — если первой была покупка товара за рубли, то через некоторое время обязательно будет продажа этого же товара за рубли, а не отчуждение или использование его иным способом. Это позволяет при выдаче маржинального кредита имеющиеся у трейдера средства трактовать как гарантию погашения возможного убытка от сделки, то есть в расчёт принимается размер возможного убытка, а не сама цена как таковая.

Electronic Communication Network (ECN) — электронная система осуществления сделок купли-продажи биржевых товаров, которая пытается устранить роль посредников. ECN связывает ведущих брокеров и отдельных трейдеров между собой, чтобы они могли торговать напрямую, минуя биржевые механизмы посредников.

Механическая торговая система (МТС) — свод полностью формализованных правил открытия, сопровождения и закрытия сделок при торговле на бирже или внебиржевых рынках ценных бумаг. Если правила системы содержат нечёткие параметры, то такая система механической не является. Механические торговые системы часто отождествляют с автоматическими системами (АТС), или торговыми роботами — программами, предназначенными для полной или частичной автоматизации деятельности трейдеров. Однако, не всякая механическая система является одновременно автоматической: система может содержать правила, которые, несмотря на их формализацию, невозможно запрограммировать. Кроме того, трейдер может торговать по механической системе, выполняя её правила вручную.

Интернет-трейдинг — способ доступа с использованием Интернета как средства связи к торгам на валютной, фондовой или товарной биржах, а также на внебиржевых рынках. С 2000 года такой способ торговли получил распространение и в России. Это было вызвано тем, что благодаря повсеместному проникновению Интернета, доступ к биржевому трейдингу стал возможен для многих слоёв населения. С развитием мобильной связи появилась возможность торговать не только со стационарных точек, но и с переносных устройств связи: смартфонов, ноутбуков с модемом и т. д.

Бина́рный опцио́н, также цифровой опцион, опцион «всё или ничего», опцион с фиксированной прибылью — экзотический опцион, который в зависимости от выполнения оговорённого условия в оговорённое время либо обеспечивает фиксированный размер дохода (премию), либо не приносит ничего. Так как опцион покупают заранее по фиксированной цене, общий итог либо положительный, либо отрицательный. В наиболее популярной ситуации такое оговоренное условие имеет прогнозируемую вероятность порядка  , а размер (модуль) положительного результата меньше, чем отрицательного.

, а размер (модуль) положительного результата меньше, чем отрицательного.

Алгоритмическая торговля, или Алгоритмический трейдинг — это метод исполнения большой заявки, когда с помощью особых алгоритмических инструкций большая заявка делится на несколько под-заявок со своими характеристиками цены и объёма, и каждая из под-заявок отправляется в определённое время на рынок для исполнения. Такие алгоритмы были придуманы для того, чтобы трейдерам не приходилось постоянно следить за котировками и делить большую заявку на маленькие вручную. Популярные алгоритмы носят названия "Percentage of Volume", "Pegged", "VWAP", "TWAP", "Implementation Shortfall", "Target Close".

Прямой доступ к рынку — термин, используемый на финансовых рынках для обозначения инфраструктуры электронной торговли, которая позволяет инвесторам напрямую работать с таблицей заявок биржи.

Экспирация — завершение обращения срочных контрактов на бирже, исполнение обязательств по срочным контрактам. Фактически, это последняя дата, когда держатель опциона может потребовать его исполнения в соответствии с оговорёнными условиями, а для фьючерса происходит поставка актива или взаимный расчёт между контрагентами. В случае опционов с «автоматическим исполнением» чистая стоимость опциона зачисляется на длинную позицию и списывается с владельцев короткой позиции.